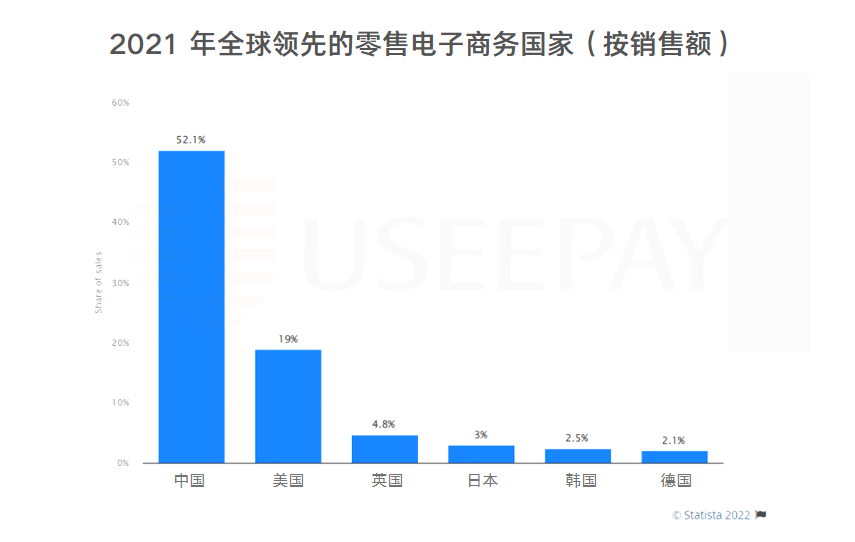

日本是世界第三大经济体,2021 年人均 GDP 为 42,927 美元,预计到 2026 年将达到 51,620 美元。在电子商务方面,是仅次于英国、中国和美国的世界第四大电子商务市场。

据外媒统计,日本市场的电子商务已经连续五年持续增长,预计电子商务销售额将以2021 年至 2025 年期间增长5.9%,到 2025 年达到 28.2 万亿日元(2734 亿美元)。

总务省6每月对日本购物者的在线支出和服务进行调查,最近的一份报告显示,从 2018 年 1 月到 2020 年 1 月,日本购物者的在线支出和服务增长了 13.7%,家庭在线购物从 36.3% 增加到 42.8%。

这些都得益于日本超高的移动和在线渗透率,以及消费者对在线交易的高度偏好,日本的网购渗透率达到74%,换句话说,74% 的日本人在 2020年至少在网上购买过一种产品。

此外,根据日本总务省的“家庭经济调查”,2021 年 7 月,超过 50% 的日本家庭(2人或以上家庭组)通过互联网订购了商品和服务。此外,他们平均每月在网上的支出与 2020 年的月均值相比增长了 11.5%。

⭕ 用户特征

截至 2021 年 1 月,日本有 1.174 亿互联网用户,互联网普及率为 93%。主要用户群集中在20-59岁年龄段,普及率高达97%;60-69岁为 90.5%;0-79岁为74%。

智能手机普及率达到82%,20-29 岁的年龄组渗透率最高,为93%;60-69 岁的智能手机普及率为 64%;70-79 岁的人群占 33%。

与此同时,日本消费者在移动端购物的比例也逐年增加,移动端销售额从2010 年的 90 亿美元增加到 2019 年的 415 亿美元。

目前(2021 年),移动商务占所有电子商务销售额的 45.5%。

日本最大的消费假期是新年,每年的1月1日,日本消费者会打扫房子,买新衣服过年。

此外,日本公司会在夏季提供年度夏季奖金,因此,日本在下降的在线支出一直较高。平均工人奖金接近 3,000 美元,奖金的支出主要集中在奢侈品、休闲和旅行上。

其他比较普遍的消费假期也包括白色情人节(3 月 14 日)和圣诞节。

在跨境电商方面,日本消费者对跨境电商的接受程度也是逐年增加的。根据METI提供的数据,2021年,日本消费者从中国和美国跨境电商购买的消费金额将达到3080亿日元(约合26亿美元)。

此外,根据 Grand View Research 最近的市场分析报告,到2030 年,日本跨境电子商务市场的预计增长到57.487 亿美元,复合增长率7.5%。

⭕ 主要玩家

日本电子商务市场最大的参与者是 amazon.co.jp,2020年营收123亿美元,紧随其后的是apple.com,营收27亿美元,yodobashi.com营收15亿美元,前三大商店占日本在线收入的 15%。

此外,日本市场上增长最快的商店之一是 converse.co.jp,2020年实现销售额约1500万美元,上年收入增长达143%。

在日本开展跨境业务可以通过入驻平台和搭建独立站两种方式。

平台方面,Rakuten、亚马逊日本和雅虎购物在日本的市占率较高,主导了大部分的平台业务,对跨境电商方面的业务也都有成熟的招商体系,例如,Rakuten会提供专门的英语顾问,帮助卖家定制品牌店面、与客户沟通并创建有针对性的广告活动。

独立站方面,日本消费者对品牌独立站的接受程度也很高。

以Shopify为例,2021 年第四季度,日本 Shopify 商店环比增长 15.1%,同比增长 118%。这象征着独立站模式在日本是同样受用的。

温馨提示:Shopify仅为一种独立站搭建方式,在日本进行独立站业务可以使用多种建站方式,独立站建站详情可以查看下方视频了解。(视频在文章中间部分)

⭕ 品类偏好

实物商品销售占日本电子商务支出的 63.5%。

食品和个人护理是日本最大的细分市场,占日本电子商务收入的 25%,到 2021 年将达到 280 亿美元。

紧随其后的是时尚和美容,占 21%,服装占据主导地位,该细分市场与 2019 年相比显著增长了 21.7%。ZOZOTOWN、亚马逊、优衣库等企业通过将互联网技术融入其发展战略,成功满足了客户的需求。

玩具、爱好和 DIY 占 20%,电子和媒体占19%,家具和电器占 15%。

在服务业方面,在线服务占日本电子商务支出的23%,以旅游为主,但受新冠疫情影响,2C旅游服务急剧萎缩了60.24%。数字服务占日本电子商务支出的 12.8%,以在线游戏为首,其次是电子书。

根据Store Leads(2022)数据显示,日本Shopify店铺销售最多的是服饰品类,其次是食物&饮料,家居&园艺,美容健身等,和整体网购品类趋势呈类似趋势。

⭕ 支付方式

根据 Global Data 2021 年金融服务消费者调查,卡支付是日本电子商务购买的首选支付方式,在 2021 年占 64.2% 的份额,其中信用卡比借记卡使用更为广泛。

VISA、万事达卡、美国运通卡等都很常用,但最流行的还是日本国内卡品牌JCB。

与此同时,PayPay、Amazon Pay、Apple Pay和 Google Pay等替代支付解决方案越来越多地用于在线支付,但市占率与卡支付相差较远,PayPay占4.9%的份额,其次是Amazon Pay (3.8%)。

日本本地还有两种较为流行的国内银行转账服务:Pay-easy和Konbini,网购者能够在日本的邮局、银行和自动柜员机上进行网购付款;Konbini允许购物者通过银行转账和线下商店现金支付进行在线支付。

⭕ 物流偏好

在日本本地,Yamato是在线商店中最常提供的送货服务提供商。在一次日本电商企业采访中,57% 的受访企业将Yamato列为他们的供应商之一。

此外,Sagawa Express和日本邮政也是为日本在线零售商提供物流服务的三大航运服务公司,占比分别为 45% 和 23%。

除此之外,独立站卖家常用的物流公司还有FedEx,UPS,DHL,Royal Mail,Canada Post,和中国邮政。

⭕ 社交媒体

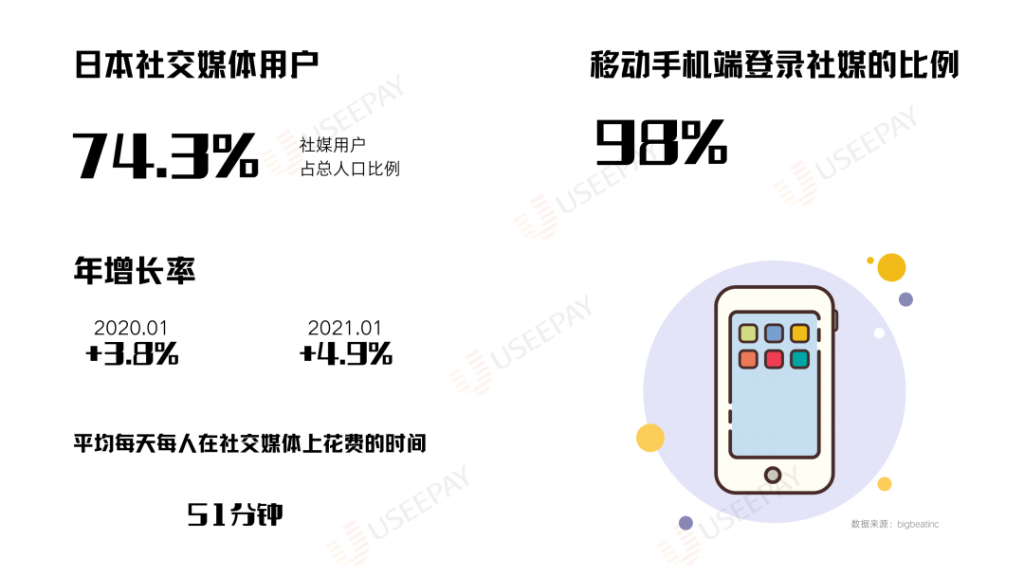

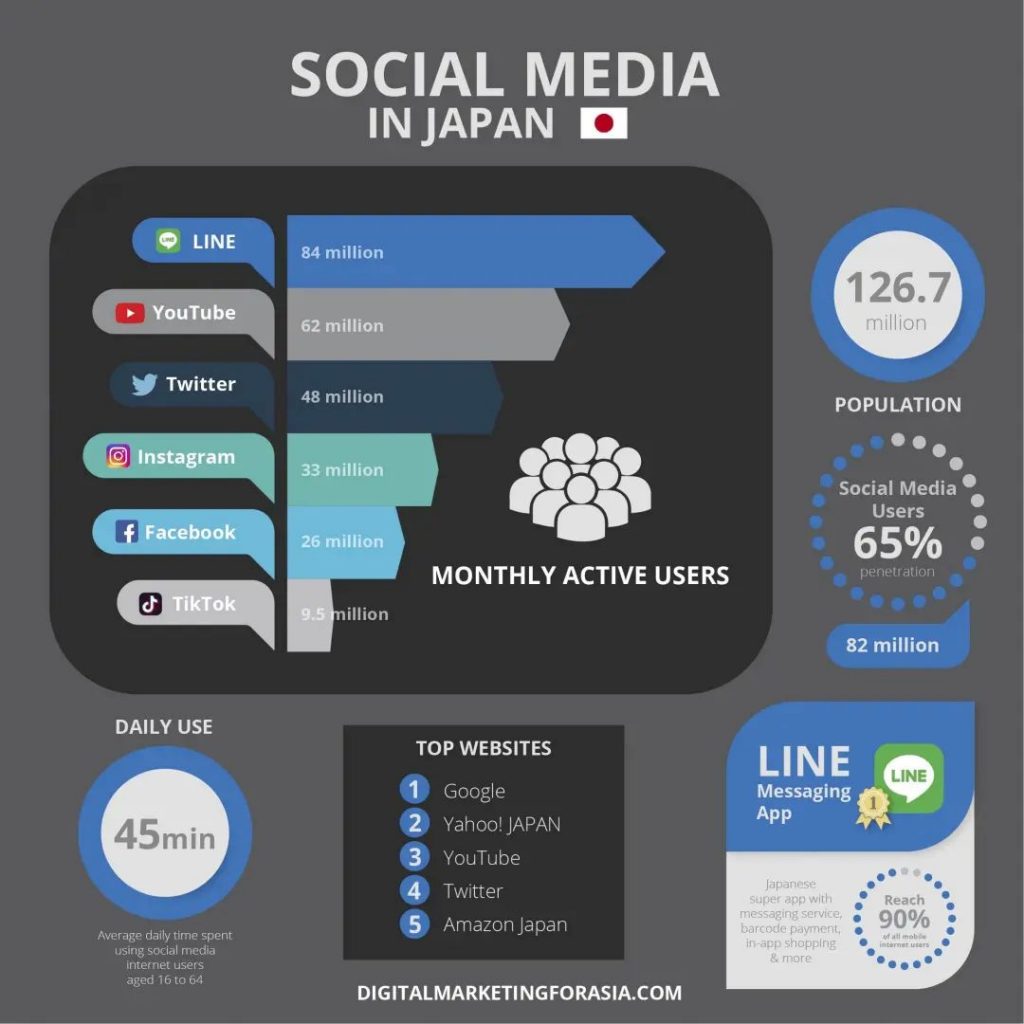

得益于较高的互联网和普及率和智能手机普及率,日本的社交媒体渗透率也很高,有9380 万用户,从 2020 年到 2021 年增加了 440 万,渗透率87%。

即使日本是世界上老龄化速度最快的社会(约1/3的人口年龄在 65 岁以上),它仍然是一个电子商务和社交媒体蓬勃发展的市场,是拥有全球活跃用户比例最高的国家之一。

因此,对独立站卖家来说,使用社交媒体为站点引流,与消费者互动是非常必要的手段。

从整体数据上来看,日本用户最喜欢的社交媒体分别是Line、YouTube、Twitter、Instagram 和 Facebook,紧随其后的是TikTok。

与其他国家不同,在日本,Twitter要比Instagram和Facebook更受欢迎,且大多数人使用 LINE 来发送消息,而不是 WhatsApp。

但品牌在进行社交媒体营销时候则更倾向于Facebook和Instagram。近年大热的网红营销在日本也是呈现非常好的上升势态,主要在 Instagram 和 TikTok 上。

从Shopify店铺的数据来看,Instagram 和 Facebook 是日本市场独立站卖家广泛使用的主要社交媒体网站,Twitter、Pinterest 和 YouTube 也有较高的使用率。

在日本:

53.7% 的 Shopify 商店使用 Instagram;

30.7% 的 Shopify 商店使用 Facebook;

22.4% 的 Shopify 商店使用 Twitter。

⭕ 总结

每一次跨境贸易都有其独特的挑战,日本也不例外。有语言翻译要处理,文化敏感性要考虑,运费、关税要计算等等。但随着越来越多需求的产生,日本市场的利润潜力是巨大的。

参考资料:

1.ecommerceDB(2020),E-COMMERCE MARKET ANALYSIS:The eCommerce market in Japan.

3.Statista (2020), Cross-border e-commerce market size in Japan from fiscal year 2016 to 2020.

4.Statista (2020), Japanese consumers open up to cross-border online retail.

5.PlazaHomes(2022),E-Money:Prepaid Cards, Debit Cards, and Mobile Payment Methods in Japan.

6.DigitalMarketingForAsai.com(2022), Social media in Japan.